6月11日,第三届亚太区贵金属峰会在新加坡举行。峰会上,世界黄金协会市场情报负责人阿里斯泰尔·休伊特(Alistair Hewitt)表示,黄金作为一种战略资产,也是一种流动性强但稀缺的资产,不需要任何支付承诺。黄金既是奢侈品,也是投资性的商品,其可以在投资组合中扮演4个基本角色。

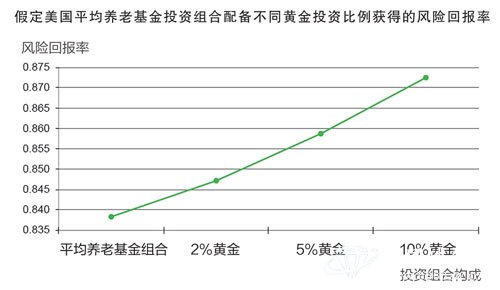

阿里斯泰尔·休伊特认为,黄金是长期投资回报的来源、减轻市场压力必要的多元化投资方式、不需要支付承诺的流动性资产及提高整体投资组合的必要手段。“我们的研究数据显示,在过去的10年里,在美国养老基金的投资组合中每增加2%、5%,甚至10%的黄金投资比例,都将会让风险调整后的回报率更高。”他说。

黄金长期投资回报高

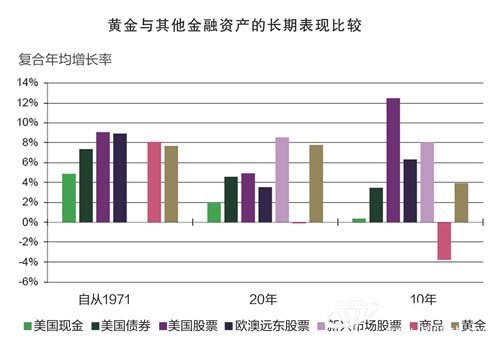

黄金的长期回报率,可以说与股票相当,高于债券或商品。

阿里斯泰尔·休伊特表示,自从1971年布雷顿森林体系崩溃后,黄金便开始了自由交易,其价格以每年平均10%的速度上涨,因为黄金是在一个大型且流动性极强的世界市场上进行交易,同时又很稀有。

阿里斯泰尔·休伊特的数据报告显示,矿山的产量在过去20年以每年平均1.4%的速度增长。而与黄金产量增长相对应的,是消费者、投资者和中央银行对黄金越来越高的需求。在消费方面,印度和中国占全球黄金的需求从20世纪90年代初的25%增长到近年来的50%以上。

财富的扩张是黄金需求最重要的驱动因素之一,其对珠宝、技术、金条和金币需求产生了积极影响。消费者在黄金投资上“毫不手软”,除了传统黄金储蓄外,也接受了黄金ETF(交易型开放式指数基金)及其类似的产品。自2003年首次推出以来,黄金ETF交易量已累计超过2400吨,价值1000亿美元。中央银行也通过增持黄金增加外汇储备。

可以说,黄金的多元化属性可以有效保护投资组合的效益。随着股票和其他风险资产的下滑越大,黄金与股票的负相关指数也会相应增加,这可以有效减少投资组合的损失,因此投资黄金在系统性危机期间特别有效。

看好黄金市场流动性与规模

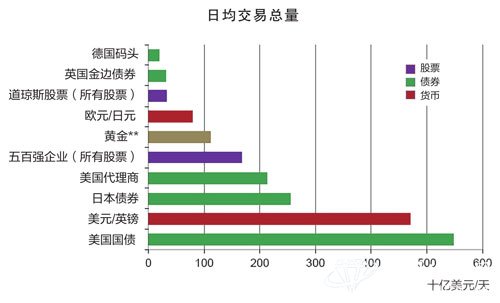

阿里斯泰尔·休伊特说:“我们预估投资者与中央银行持有的实物黄金总价值约为2.9万亿美元,而交易所及场外交易的黄金衍生品则总价值4000亿美元,因此黄金市场具有着庞大的规模。”

就黄金的流动性来说,黄金现货和衍生品每日的场外交易量达到500亿至800亿美元;全球各个交易所进行的黄金期货买卖,每日交易额达到350亿美元至500亿美元。此外,黄金ETF还会提供额外的流动资金来源,例如在美国上市的最大黄金基金平均每日的交易额约10亿美元。

阿里斯泰尔·休伊特在峰会上就黄金在投资组合中的作用进行讨论的同时,也展示了一组研究数据:在过去10年中,当投资者增加在美国平均养老基金中的黄金比例时,他们可以从中获得较高的回报。

黄金在战略需求中具有双重性:膨胀性与不确定性。在全球,平均每年的黄金需求量为4350吨,约合1770亿美元。其中,受膨胀性影响的黄金产物及衍生物主要为黄金珠宝、黄金技术,它们各自占总需求量的51%与9%;而受不确定性影响的主要是黄金投资,这部分比重占到30%;此外还有10%是银行黄金储备,其同时受到膨胀性与不确定性的共同影响。

在全球黄金市场中,发达国家黄金市场需求量约占全球黄金总市场份额的30%,发展中国家及新兴市场则占到另外的70%,可见发展中国家及新兴市场拥有更多的黄金需求与更大的市场潜力。“除此之外,近10年来的全球年均黄金矿产量约为2800吨,约合1150亿美元,而仅仅亚洲地区的黄金矿产量就占全球年均黄金矿产量的23%。

国际珠宝业标准化访谈会启动“亚太珠宝标准

国际珠宝业标准化访谈会启动“亚太珠宝标准 2020年黄金投资将进一步升温

2020年黄金投资将进一步升温 2019年中宝协团体标准审查会在京召开

2019年中宝协团体标准审查会在京召开 深圳市第15届创意十二月大湾区珠宝时尚设计

深圳市第15届创意十二月大湾区珠宝时尚设计 第二届“泰山玉杯”玉雕大赛亮点频频

第二届“泰山玉杯”玉雕大赛亮点频频 钻石生产商协会(DPA)发布全球首份行业透明

钻石生产商协会(DPA)发布全球首份行业透明 自然资源部珠宝检验技术创新中心成立

自然资源部珠宝检验技术创新中心成立 浅析珠宝产业的产融结合

浅析珠宝产业的产融结合 深圳市湖南商会珠宝专业委员会首届会员代表

深圳市湖南商会珠宝专业委员会首届会员代表 第十三届中国·阜新玛瑙文化旅游节正式启动

第十三届中国·阜新玛瑙文化旅游节正式启动 周六福开脑洞跨界狂吸睛 联名款国风耳坠受热捧

周六福开脑洞跨界狂吸睛 联名款国风耳坠受热捧 2017泰国曼谷国际珠宝宝石展览会即将登场

2017泰国曼谷国际珠宝宝石展览会即将登场 LVMH的珠宝业务第一季度增长了9%

LVMH的珠宝业务第一季度增长了9% 香港零售业增速再度放缓 珠宝销售额16个月来首跌

香港零售业增速再度放缓 珠宝销售额16个月来首跌 亚太地区将会重塑全球黄金市场

亚太地区将会重塑全球黄金市场 六月博览会聚焦彩色宝石

六月博览会聚焦彩色宝石 中金共享珠宝举办新年开门红说明会

中金共享珠宝举办新年开门红说明会 走进苏州博物馆共赏玉器青瓷

走进苏州博物馆共赏玉器青瓷 GIA推出钻石产地鉴定报告

GIA推出钻石产地鉴定报告 中国拥有全球最大的橄榄石矿产储量

中国拥有全球最大的橄榄石矿产储量 未来十年珠宝行业品牌规划

未来十年珠宝行业品牌规划 京润珍珠携手双子星邮轮 开启越洋之旅

京润珍珠携手双子星邮轮 开启越洋之旅 每份卖1美元,你怎么赚2美元?

每份卖1美元,你怎么赚2美元? 管理中的“陷阱”及应对措施

管理中的“陷阱”及应对措施 社交新零售来势汹汹 珠宝行业如何玩转社交新零售?

社交新零售来势汹汹 珠宝行业如何玩转社交新零售? 武汉华泉钱币应邀参展中国2019世界集邮展览

武汉华泉钱币应邀参展中国2019世界集邮展览 赛菲尔珠宝强势出击2018深圳珠宝展 最新“万足金婚纱”抢占头条C

赛菲尔珠宝强势出击2018深圳珠宝展 最新“万足金婚纱”抢占头条C 第29届日内瓦国际高级钟表展开幕

第29届日内瓦国际高级钟表展开幕 苏富比推迟了华丽珠宝的拍卖

苏富比推迟了华丽珠宝的拍卖 2020年成都国际珠宝首饰展览会全球招商正式启动

2020年成都国际珠宝首饰展览会全球招商正式启动